【你該知道】薪資所得受到特別待遇,其他所得幾乎都可核實或按成數認列成本,薪資只能定額認列。

「明明一樣到法官學院上課,但是大法官的待遇,就是跟我不同!」台北商業大學財稅系主任黃士洲回憶,有一年他到法官學院授課,拿到一筆1,600元的演講費,讓他不解的是,這筆演講費只能當薪資認列,但是同樣來上課的大法官,卻可以當成執行業務所得申報所得稅。

黃士洲是國內知名的青壯派稅法專家,他笑說,他當時還把內心的疑問提出來問法官學院校長,結果校長給他的答案是,「黃老師請繼續加油,有朝一日當你成為大法官時,也可以當作執行所得認列。」令他哭笑不得。

不死心的黃士洲,最終發現何以他與大法官看起來做同樣的事,但是稅務效果大不同,原因就在於1985年財政部有一道沿用至今的解釋函令,讓他要多繳稅。

這道解釋函令大意是說,講演鐘點費與授課鐘點費不同,前者是指聘請學者、專家專題演講所支付的費用,可視為執行業務所得;後者則泛指開辦業務講習會、訓練班或開課等,不論有無收費,授課講師與補習班老師、學校老師性質相似,都須按照排定課程上課者,領到的錢則算授課鐘點費,屬於薪資的一種。

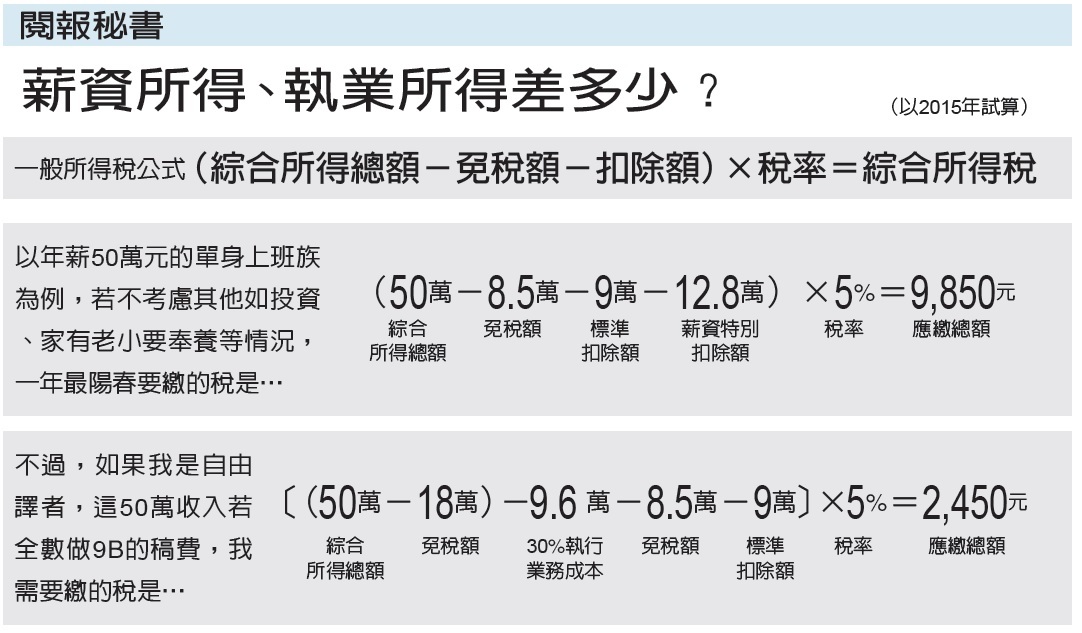

薪資與執行業務所得雖是幾字之差,但是報稅效果卻大不同,也是近年人民與國稅局最常出現的稅務摩擦之一。一般說來,執行業務所得可扣除成本與必要費用再繳稅,但是薪資所得,只能扣薪資特別扣除額等,前者待遇明顯較優。

更別說,講演鐘點費可與稿費、樂譜、作曲、編劇、漫畫等收入合併計算,享有一年18萬元的免稅額度。

黃士洲的情境,在過去多年來也曾發生在檢察官、律師或大學教授外出演講時,硬是遭國稅局根據這道解釋函令認定是薪資所得,要補繳稅,有些人氣不過,為了這區區幾千元,跟國稅局打官司周旋到底。

黃士洲無奈說,從這道解釋函令來看,辛苦備課、準備一堆講義的他,看起來的確像是「按照排定課程」上課者,而當時並未準備講義,拿起麥克風就開講的大法官,更貼近解釋函令所描述前來專題演講的專家,「但這樣的解釋,能夠服人嗎?」

他質疑,單是這道解釋函令,就讓一般講師增加三成的納稅義務,更別說,解釋函令法律位階不同於法律,這僅僅是財政部的行政解釋,就可讓人民多繳稅。

KPMG安侯建業會計師陳志愷則說,稅法對於專家演講會有身分不同的認定。

舉例來說,在黃士洲的案例裡,法官學院應是傾向認定,大法官是屬於在個人領域不斷累積專業知識者,大法官是採非固定式講授,會隨著不同場合,發表隨時都在累積的專業知識,但是一般教授,就傾向被認定是固定式講課,待遇因此不同。